La connettività e le infrastrutture digitali sono alla base della digitalizzazione, con effetti positivi sui dispositivi che offrono le performance migliori

Autore: Redazione ImpresaCity

C'è una cosa che accomuna qualsiasi modello applicativo e infrastrutturale di nuova o vecchia generazione: la necessità di muovere dati e informazioni alla massima velocità possibile. Sempre più, la latenza - o peggio, i colli di bottiglia - nelle reti sono considerati un problema da risolvere al più presto. O da non avere affatto. E per esserne sicuro, chi può investe nei dispositivi di rete più performanti che il mercato offra. Così, le vendite di switch e router continuano a registrare risultati positivi.

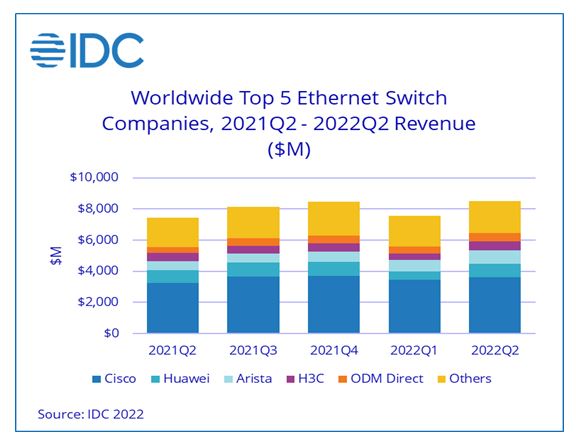

Secondo le stime di IDC relative al secondo trimestre 2022, a livello globale il mercato degli switch Ethernet è cresciuto del 14,6% in valore anno su anno, toccando quota 8,5 miliardi di dollari. Buona crescita (+6,3%) anche per il comparto dei router destinati ai clienti enterprise ed ai service provider, comparto che ha mosso 4,2 miliardi di dollari. Segnali di buona salute, quindi, nonostante le condizioni economiche e geopolitiche non favorevoli. Il che dimostra - spiega IDC - quanto la connettività e le infrastrutture digitali siano importanti nell'attuale scenario aziendale.

A spingere le vendite degli switch sono soprattutto le implementazioni nei data center, che riguardano in particolare gli switch ad alta velocità. Secondo le cifre IDC, il segmento data center è cresciuto anno su anno del 26,9% in valore e del 11,7% in numero di porte. In confronto, le implementazioni campus e branch (o genericamente non-datacenter) sono cresciute del 5,8% in valore e sono stabili (-0,4%) per numero di porte.

Si tratta di due dinamiche comunque positive ma diverse. Nel segmento data center si vedono gli effetti degli investimenti di hyperscaler e cloud service provider. Per la parte campus, sono soprattutto le grandi aziende a investire, nell'ambito delle loro strategie di digitalizzazione.

Tutti cercano alte prestazioni di rete, il che sta facendo crescere significativamente le installazioni di switch 200/400 GbE. Il "decollo" di questa fascia di mercato è stato rapido: +67,4% trimestre su trimestre in valore e +89,5% in numero di porte, sempre trimestre su trimestre. Crescono bene anche gli switch 100 GbE: +28,3% anno su anno in valore e +23,4% in numero di porte.

Le tecnologie più lente e più consolidate hanno dinamiche differenti. Nella fascia più bassa - sempre considerando che parliamo di applicazioni aziendali - ormai è chiaro che gli switch di base non sono più quelli a un Gigabit ma i modelli 2.5/5 GbE. Gli switch 1 GbE sono cresciuti in valore del 2,6% anno su anno e soprattutto solo del 1,6% in numero di porte. Gli switch 2.5/5 GbE sono invece cresciuti del 41,2% in valore e del 58,7% in numero di porte.

Salendo di banda, sembra in corso anche una transizione dagli switch 10 GbE ai modelli 25/50 GbE. Anno su anno, i primi hanno visto una flessione del mercato in valore (-1,3%) e un incremento minimo di porte (+2,1%). I secondi hanno registrato crescite sia in valore (+22,1%) sia in porte installate (+5,4%).

Lato vendor, il mercato switch Ethernet è dominato da Cisco, che ha il 42,3% di market share in valore e un business oltretutto in crescita (ma meno del mercato: +10,2%). A distanza seguono Huawei (10,6% di quota di mercato), una Arista Networks in forte crescita (di oltre il 55% anno su anno) ma ancora al 10,1% di market share, H3C al 6,3%, infine HPE al 5,5%.

In confronto al mondo switch, il comparto router è più semplice da analizzare. Qui la spesa è fatta in larga maggioranza (73,8%) dai cloud provider e dai fornitori di servizi di telecomunicazioni, che si stanno anch'essi man mano "cloudificando". La loro spesa è costante e quindi abbastanza stabile (+2,2% anno su anno per le cifre IDC). Le grandi imprese private rappresentano solo un quarto circa del mercato ma stanno facendo crescere di più i loro investimenti: +20,2% anno su anno.

Se consideriamo il business dei produttori di apparati, lo scenario delineato è per certi versi simile a quello del mercato switch. Cisco guida (+33,2% di market share) ed è in crescita (+4,1% anno su anno). Ma non domina, perché è seguita da vicino da Huawei: 32,8% di market share e crescita al +5,3% anno su anno. A buona distanza c'è H3C, con il 2,5% del mercato.