Amazon, Alphabet (Google), Microsoft: nuvole sulle trimestrali

Nel caso di Alphabet, Google Cloud è l’ancora di salvezza, nel caso di Microsoft Azure e Amazon Aws, no.

L’annuncio dei dati di fatturato trimestrali di Alphabet, Amazon e Microsoft ha provocato un discreto terremoto in Borsa. Da anni le trimestrali delle Big Tech sono una cartina di tornasole dell’economia mondiale e ciò che si è letto non fa ben sperare, almeno nel breve, per l’intera economia.

Ma lo split dei risultati delle diverse linee di business, a cui le Big Tech non possono sottrarsi visto che sono quotate e devono rendere dettagliatamente conto ad analisti e azionisti, è l’occasione per fare il punto sul comparto del cloud e capire se ciò che ci viene comunicato ufficialmente dai brand corrisponda al vero. Ma andiamo con ordine (alfabetico), e iniziamo, appunto, da Alphabet, il gruppo a cui risponde il brand Google.

Google Cloud tiene in piedi Alphabet

Ha fatto notizia, e ha inciso sul relativo valore azionario, la crescita di solo il 6% del fatturato della holding Alphabet. Delusione tra gli azionisti e un gap notevole rispetto al +41% della trimestrale di un anno fa. Si tratta della crescita più lenta per Alphabet dal 2013.

Da qui a parlare di crisi del comparto del search advertising ce ne passa, ma è indubbio che il modello soffre del corrispondente incremento del social advertising e di quella di player, ormai non più nuovi, come la cinese Alibaba e Amazon. Aziende nate come markeplace o ecommerce che sono da considerarsi media player a tutti gli effetti.

Alphabet rimane a galla grazie, soprattutto, a Google Cloud che, anche se ancora in perdita, cresce del 37% sfiorando quota 7 miliardi di fatturato, ma ben meno le attese degli analisti. Si tratta di un’erosione rispetto alla crescita del 45% anno su anno dei ricavi cloud registrati nel terzo trimestre del 2021. Google Cloud, in definitiva, ha perso 699 milioni di dollari in questo trimestre.

Amazon Aws per la prima volta sotto il +30%

A chi erode quote di mercato Google Cloud? Ad Amazon Aws, per esempio. Il fatturato globale del colosso dell’ecommerce è cresciuto del 15% anno su anno e, dopo due trimestri in calo, è tornato a crescere del 7%. Ma c’è un ma, e riguarda il periodo più proficuo dell’anno per l’ecommerce. L’ultimo trimestre che comprende il BlackFriday (quest’anno il 25 novembre), prosegue con il CyberMonday e, senza soluzione di continuità con il periodo natalizio e i successivi saldi.

Tra ottobre e dicembre, Amazon prevede di incassare una cifra superiore ai 140 e inferiore ai 150 miliardi di dollari, per una crescita tra il 2 e l’8%, un po’ troppo al di sotto dei 155 attesi da azionisti e analisti. C’è un timore diffuso in tutto il comparto dell’ecommerce: i consumatori potrebbero limitare, di molto, le spese a causa dell’inflazione e dell’incremento dei prezzi di beni ben più necessari.

E anche Amazon Aws non ha brillato. Per la prima volta dal 2020, la crescita si è attestata sotto il 30%. In particolare, si è registrato un +27% anno su anno, con un fatturato di 20,5 miliardi di dollari nel Q3 del 2022. Nello stesso trimestre dell’anno scorso, Amazon Aws aveva registrato una crescita del 39%.

I motivi potrebbero essere due. Da una parte un certo consolidamento del comparto cloud e un indirizzamento sostenuto verso forme ibride o di cloud privato. Dall’altra potrebbe insinuarsi nelle aziende una certa riluttanza a scegliere il modello Amazon Aws (come conferma Basecamp) a causa dei costi elevati dei suoi servizi. Dopo i tre anni, e a volte anche di più, la scalabilità del modello cloud pubblico as-a-service di Aws e la revisione delle fee a seguito della crescita delle necessità di risorse computazionali o di storage presenta il conto, e spesso è un conto salato e inaspettato.

Microsoft Azure cresce troppo poco

Infine, Microsoft. Per il trimestre in corso si aspetta un fatturato non superiore ai 53,35 miliardi di dollari. Ancora una volta un valore inferiore alle attese che corrisponderebbe a una crescita media del 2%. Anche la crescita di Microsoft Azure, che ormai rappresenta il 40% del fatturato del gruppo, sta rallentando. Il business Intelligent Cloud di Microsoft, che include Azure, ha sì continuato a salire, ma con un tasso rallentato. Il fatturato del suo segmento è cresciuto del 20% a 20,3 miliardi di dollari nel primo trimestre del 2023 (periodo terminato il 30 settembre). Per un calo di 11 punti percentuali rispetto alla crescita del 31% dello stesso trimestre dell'anno scorso.

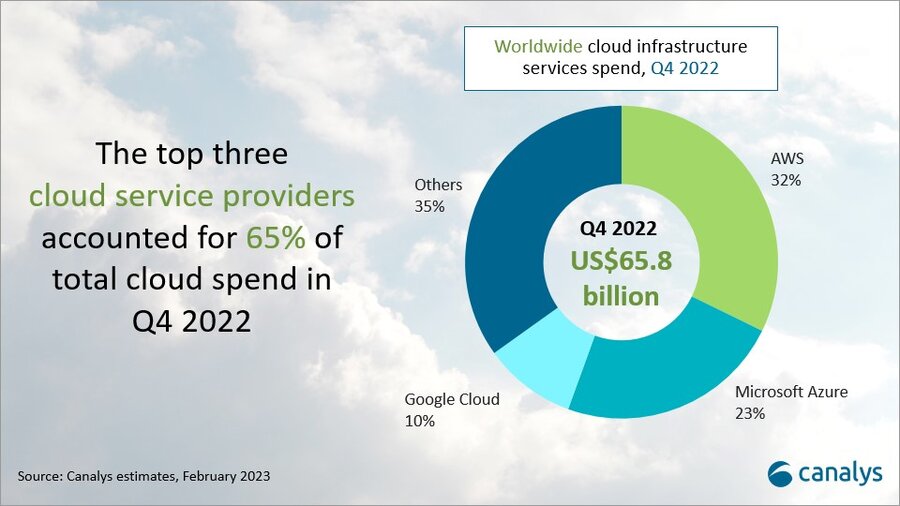

Alla luce dei dati di fatturato, la classifica degli hyperscaler per il terzo trimestre del 2022 non cambia. Amazon Aws rimane ancora in prima posizione con circa il 34% del mercato a valore, segue Microsoft Azure con il 21% e Google Cloud con circa il 10% che, secondo queste previsioni, supererebbe Alibaba. I Ceo delle due Big Tech + il Cfo di Amazon si sono affrettati a dichiarare che il problema è congiunturale. Molte economie occidentali sono (praticamente) in recessione, le aziende limitano gli investimenti in tecnologia e l’inflazione blocca i consumi. Ma sarà proprio così o è il momento di ridimensionare il cloud business e i suoi costi?

Rimani sempre aggiornato, seguici su Google News!

Seguici

Rimani sempre aggiornato, seguici su Google News!

Seguici

Valerio Mariani

Valerio Mariani